“国货自强”!为什么我国医疗器械能开启创新大潮?

当我国大部分药企还在me-too、me-better之路狂奔时,医疗器械领域已经进入了“国货自强”的阶段。

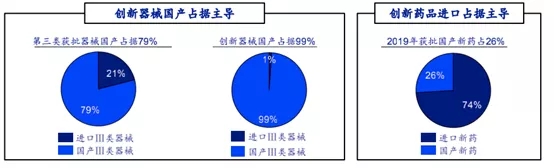

在医药领域,2019年NMPA批准了53个新药,其中有39个都是来自于进口,而国产只占到了26.4%。而且这还是自2016年国家开始加速新药审批速度以来首次创纪录的比例。2020年上半年NMPA批准了27个新药上市,其中有17个为进口药,占比达63%。国内跨国药企占据创新药主导地位的局势很难在短时间内被打破。

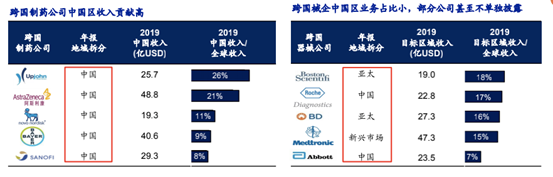

我国这个全球第二大医药市场已经让跨国药企赚的盆满钵满。辉瑞普强的中国区收入占其全球体收入的26%;阿斯利康的中国区业务收入占其全球收入的21%。并且跨国药企仍在重押中国市场,安进就曾表示未来1/4的收入增长主要来自于中国和日本市场的扩张。诺华计划在2024年在华业务翻番,未来5年在中国提交50个新药申请。跨国药企对中国市场的雄心进一步加剧了国内创新药企的竞争难度。

资料来源:各公司2019年报,Wind,海通证券研究所

而反观本土医疗器械领域,在竞争环境上承受跨国企业的压力小的多。本土器械企业不仅占据了市场主动权,成为国内市场的主要玩家,而且在高端医疗器械领域已经有所突破,开始扬眉吐气。

比如,在技术含量较高的第三类医疗器械方面,2019年共有1335项获批,境内有1055项,占比达79.0%。并且,自2014年创新医疗器械特别审查程序开启以来至2019年末,共73个创新器械获批,其中国产72个,占比高达98.63%。在跨国器械公司在中国区的业绩方面,也与跨国药企在华表现截然不同,这些器械公司不仅在中国区的业务占比甚小,甚至部分器械公司都未单独披露中国区收入。

截至2020年7月底,全国医疗器械上市企业达到69家。2019年我国医疗器械上市TOP10企业共计营收612.7亿元。其中迈瑞医疗以165.56亿元营收稳居第一,同比增长83.39%。

医疗器械板块被市场看好。从2019年至2020年5月16日,wind医药行业整体涨幅66.39%,而申万器械子板块附加整体上涨达116%,明显跑赢其他子板块。并且,近年来中国医疗器械行业整体发展较快,2019年中国医疗器械市场规模达6000亿元。近20年以来,我国医疗器械产业产值一直保持两位数的增长,多数中低端国产医疗器械质量及性能已非常接近进口设备,完全能够满足多数医院需求,部分高端国产设备性价比较高,亦能部分替代进口设备。

对于头部器械企业来说市场空间巨大。2019年我国医疗器械上市TOP10企业营还远小于当年全球医疗器械龙头美敦力一家的营收2111亿元。如果以成熟度较高的美国本土A股市场来看,美股过去40年,从1980年至今,医药行业涨幅前10的公司中,涌入的器械公司从1家变为5家。2010年-2020年医药涨幅前10 的公司中诞生了精密科学、德康医疗、阿比奥梅德、爱齐公司等牛股。

与医药企业me-too,me-better,然后再发力原研药路径类似。我国的医疗器械的发展之路也主要有三种模式,并且已经有不少可圈可点的企业涌现。

一种是以代理起家,然后逐步自主研发,并从低端走向高端。比如迈瑞医疗、安图生物、迈克生物等。 成立于1991年的迈瑞医疗已经成为我国医疗器械行业的绝对领导者,2019年迈瑞医疗研发费用超过16亿元,累计研发投入已超100亿人民币,中国医疗器械公司排名第一,市值已超3000亿元。

在创业初期迈瑞医疗靠着当时深圳科技局提供的95万元贷款,攻克难关,推出了公司第一款血氧饱和度监护仪,并从此走上了自主研发的道路。如今,迈瑞医疗的产品及解决方案已应用于全球190多个国家和地区。在国内市场,公司产品覆盖中国近11万家医疗机构。在国际市场,公司已赢得美国、英国、德国、法国、意大利、西班牙等国家医疗机构的认可。

迈瑞医疗董事长李西廷在接受媒体采访时表示,如今,国内已经在监护设备、生化试剂等细分领域完成了进口替代,在血球、麻醉、呼吸、大型影像设备等领域实现了技术突破,但在超高端彩超、内窥镜等领域国内还未能完全掌握核心技术。该公司计划用10年的时间做到全球前20,用更长的时间挤进全球前10。

另外,是以微创医疗等为代表的主要从事技术含量较高的国产替代产品为主的企业。微创医疗已于2010年在港交所挂牌上市,其主营业务为医疗产品制造及销售,覆盖心血管及结构性心脏病、电生理及心律管理、骨科与软组织修复、大动脉及外周血管疾病等领域。

还有一种就是本土创新新势力,其部分国产原创甚至me better,启明医疗、心脉医疗、联影医疗、南微医学就是其中的代表。8月4日,胡润研究院发布了《苏州高新区2020胡润全球独角兽榜》榜单列出了截至2020年3月31日全球成立于2000年之后、价值10亿美元以上的非上市公司,联影医疗作为医疗领域唯一的医疗器械独角兽入选。联影医疗成立于2011年,围绕影像诊断及治疗产品全线铺开。其主要产品包括X射线计算机断层扫描系统(CT)、数字化X射线成像系统(DR)、分子影像系统(MI)、磁共振成像系统(MR)。据了解,联影医疗牵头了“十三五”国家重点研发计划数字诊疗装备研发重点专项“新型MRI 梯度匀场系统研发”和“DR/CT 探测器专用集成电路研发”项目攻关医学影像领域的关键核心技术和部件——下一代磁共振的梯度线圈、功率放大器、匀场技术,以及高端CT、高端DR探测器专用集成电路等,以实现高端医学影像设备的自主可控。

这些通过不同路径发展起来的器械龙头,已经成为我国医疗器械创新发展的主力军。海通证券表示,国产化率如果还在0-10%的过程,说明企业还在技术积累和布局渠道的前期阶段。一旦某一器械的国产化率超过的20%-30%以后,将会突飞猛进,迅速进入30%甚至>50%的国产替代进程。而现在化学发光设备的市场占有率正在这一临界点上,超过了20%,但是国产的试剂市占率还不到20%。

不过可以想见的是,在今年新冠肺炎疫情拉动的抗体检测和发光试剂降价大势下,国产替代的速度将会进一步提高。另外,还在国家政策大力支持下,以及我国企业生产的部分医学影像、生化分析类中高端产品已日趋满足国内市场需求的前提下,国产医疗设备进口替代率继续提高。

二、心血管类本土创新企业大爆发 细分领域龙头长期霸占市场

全球器械市值TOP10公司主营业务主要集中在包括心血管、骨科和IVD等领域。而我国本土器械企业也已在这些方面有了较为突出的表现。从创新活跃度来看,2014年国家创新医疗器械特别审查程序开启以来,截止2019年末,共获批73个创新器械,其中心脑血管器械27个,占比37%,分子诊断和影像分别为15、10个,占比21%、14%,其他领域有神经(7%)、眼科(7%)、外科(5%)、骨科(4%)等。截止2019年末,共获批73个创新器械,其中心脑血管器械27个,分子诊断和影像分别为15、10个。

从资本反应来看,从2016年起我国医疗器械行业并购数已达到700起,累计并购金额超过230亿美元。尤其是高值耗材中的心血管器械领域。比如TAVR领域心脏瓣膜独角兽公司启明医疗和心内介入器械龙头公司康德莱医械赴港获得财务投资人基石认购,曾一度引发行业关注。还有,2019年蓝帆医疗以13.9亿元收购瑞士从事结构性心脏病介入瓣膜产品的企业NVT AG的全部股权;远翼投资、国投创新、经纬中国、礼来亚洲基金等投资沛嘉医疗C轮1亿美元融资,加速自身心脑血管介入平台的建设等等。

外科微创化已经成为资本追逐的热点。以微创介入治疗的代表PCI(经皮冠状动脉介入治疗)为例,2007年我国PCI共有14.3万例,同期新冠脉搭桥为1.8-2万例。而到2017年,中国心血管病报告显示全国PCI数量已经打到75.3万例,2017年中国心外科手术和体外循环数据白皮书,同期冠脉搭桥术4.5万例。行业重点公司爱德华生命科学也自2007年开始实现逆袭。2007年,爱德华生命科学颠覆式创新器械经导管心脏瓣膜Edwards SAPIEN在欧洲上市,自此公司进入发展快车道。其经导管主动脉瓣收入实现了爆发式增长,市值也一路上涨。自2000年以来公司市值从8.5亿美元增长至439.9亿美元,实现了51倍的增长,涨幅大幅领先标普500。

随着近两年耗材两票制在全国推行,以及2019年开始实施耗材带量采购,高值耗材流通环节进一步提升集中度和行业整合力度。而2019年心血管类器械公司的上市赢家,以及被资本青睐的诸多创新型企业,未来有望在产品和研发驱动上增加横纵并购,以进一步降低进口比例。

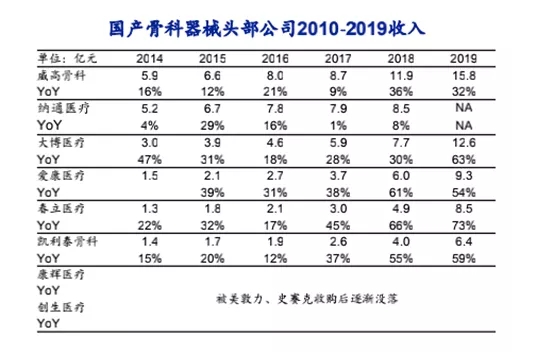

在骨科器械这一细分市场,国产器械则已经长期霸占市场。数据显示,自2014年以来,头部国产骨科公司有威高、纳通、大博、爱康、凯利泰、春立,到2019年头部骨科器械公司基本仍在头部。其中,春立医疗(港股)股价更是实现了2年10倍幅。2019年,春立医疗收入为8.55亿元,营业收入同比增长71.78%。春立医疗专注于骨科植入物市场,特别是关节类产品。

资料来源:Wind,纳通科技信评公告及债券年报(2012-2018),威高股份年报(2014-2019),海通证券研究所

而系统集成则成为国产器械公司抢先布局的方向之一。例如,安图生物2018年推出了中国第一条医学实验室磁悬浮全自动流水线,一度引发行业关注;迈瑞推出了SAL 9000全自动生化免疫流水线以及重症监护室整体解决方案;万孚则推出了集免疫荧光平台、电化学的血气、凝血、干涉生化这几款仪器组合的“一平米实验室”概念等。

我国医疗器械投资已经迎来了黄金时代。一方面,在全新的器械领域,如TAVR、结直肠癌早筛、可吸收支架、心室辅助装置(人工心脏)等,国产企业先于外企获批,国产占据主导,这也意味着未来我国器械增量市场很可能由国产占据主导。另一方面,在传统的器械领域,本土器械已经在高端领域攻城略地,有所突破。比如在,化学发光领域,2019年国产企业迈瑞、安图等收入增速远快于IVD巨头罗氏(<10%),联影医疗在高端MRI、PET-CT等方面打破了进口垄断。以上种种都意味着中国医疗器械存量市场国产替代已经开始有质的变化。

文章来源:海通证券《器械黄金时代:本土创新的崛起》